Türkiye Cumhuriyeti Merkez Bankası’nın (TCMB) faiz indirimlerine ne vakit başlaması gerektiği sorusu iktisatçıları ikiye bölmüş durumda. Geçtiğimiz hafta açıklanan enflasyon sayısının beklentilerin üzerinde gelmesi ile birlikte bu tartışma daha da alevlendi.

Bir tarafta, beklenti üzerinde gelen enflasyonun Merkez Bankası’nı daha uzun bir mühlet “şahin” olmaya zorlayacağını savunanlar var, ki ben de bu görüşteyim. Gaye enflasyonu düşürmekse, daha güçlü gelen bir enflasyon, daha uzun periyodik bir dezenflasyon siyaseti gerektirir.

Diğer tarafta ise, sıkı para siyasetinin gerçek bölüm üzerinde yarattığı tahribatı lisana getirerek Merkez Bankası’ndan gevşeme bekleyen “daha güvercin” bir küme var. Dezenflasyon siyasetinin bir “acı reçete” olduğu ve gerçek bölüm de dahil olmak üzere toplumun tüm bölümleri üzerinde maliyet yaratacağı zati biliniyordu. Tam da bu ağır maliyetten ötürü Eylül 2021 sonrasında gelen faiz indirimlerine enflasyonu denetimden çıkaracağını düşündüğümüz için karşı çıkmıştık.

Dolayısıyla acı reçetenin bilinen ve öngörülen yan tesirleri devreye girdiğinde dezenflasyon siyasetlerini vakitsiz gevşetmek bana mantıklı gelmiyor. Aksine, güçlü gelen enflasyon verisi enflasyon sorununun salt para siyaseti ile düşürülemeyecek kadar büyük bir sorun olduğunun altını çizip maliye siyasetini harekete çağırmalıdır.

Faiz siyasetine karşılık verme lüksü olmayan düşük gelir kısımlarını yüksek faiz siyaseti ile zorlamak yerine, güçlü talebin kaynağı olan yüksek gelir kümelerinin maliye siyaseti ile sisteme dahil edilip vergilendirilmesi gerektiğini düşünüyorum.

TCMB’nin faiz indirip sermaye girişini kısmen yavaşlatması, faiz indirimlerinden oluşacak enflasyonist etkiyi ise döviz alışlarını durdurarak TL’yi pahalandırmak sureti ile bertaraf etmesi de güvercin kümenin teklifler ortasında. Fakat bu tıp bir siyasetin cari açığı tetikleyici ve finansal istikrarı tehdit edici tesirlerini gözardı edemeyiz. Üretim yapısında yapısal bir dönüşüm olana kadar Merkez Bankası’nın makroihtiyati çerçeveden bakarak sermaye girişlerini rezerve çevirmesini anlaşılır buluyorum.

ENFLASYON SAYILARI BİZE NE SÖYLÜYOR?

Eylül ayında aylık enflasyon %2.97 olarak gerçekleşirken yıllık enflasyon %49.38’e indi. Ek olarak bu ay birinci sefer TÜİK tarafından mevsimsellikten arındırılmış aylık enflasyon sayısı açıklandı. Buna nazaran Eylül ayında gelen mevsim tesirinden arındırılmış aylık enflasyon %2.8 oldu.

MEVSİM TESİRLERİNDEN ARINDIRILMIŞ ENFLASYON SAYISI NEDEN DEĞERLİ?

Tüketici sepetini oluşturan birtakım eserlerin fiyatları, arzdaki mevsimsel değişimi takiben oynaklık gösterebilir. Mesela yaz aylarında, bollaşan meyve ve zerzevatın fiyatlarının düştüğüne şahit oluruz. Bu tıp mevsimsel tesirler vakit içerisinde değişim gösterip enflasyonun ana trendinini görmemizi zorlaştırır. Halbuki ki faiz kararını enflasyondaki trende nazaran verecek Merkez Bankası’nın mevsim tesirlerinden arındırılmış enflasyon sayısını takip etmesi gerekir.

MERKEZ BANKASI’NIN MEVSİMSELLİKTEN ARINDIRILMIŞ ENFLASYONLA İLGİLİ YAPTIĞI YÖNLENDİRME NEYDİ?

Fatih Karahan’ın TCMB Başkanı olmasıyla birlikte Merkez Bankası’nın bağlantısında değerli ilerleme kaydedildi. Bunlardan en kritik olan, seçim sonrası periyotta 41.5 puan faiz artırımına giden Merkez Bankası’nın hangi kurallar altında maksatlarını tutturup faiz indirimlerine başlayacağına dair yapılan yönlendirme idi.

Karahan faiz indirimleri ile ilgili iki kriter söylem etti:

- Enflasyonun ana trendinde kalıcı bir düşüş olması

- Enflasyon beklentilerinin TCMB’nin koyduğu amaçlara yaklaşması

Bu kriterler her ne kadar Merkez Bankası’nın hangi değişkenlere reaksiyon vereceği konusunda bilgi verse de sözkonusu değişkenlerin alacakları düzey konusunda bilgi vermiyor. Bu noktada, bilhassa birinci kritere yönelik olarak Karahan ek açıklamalar yaptı. TCMB başkanlığını devraldıktan yaklaşık bir ay sonra, 8 Şubat’ta açıklanan yılın birinci enflasyon raporunda şöyle dedi:

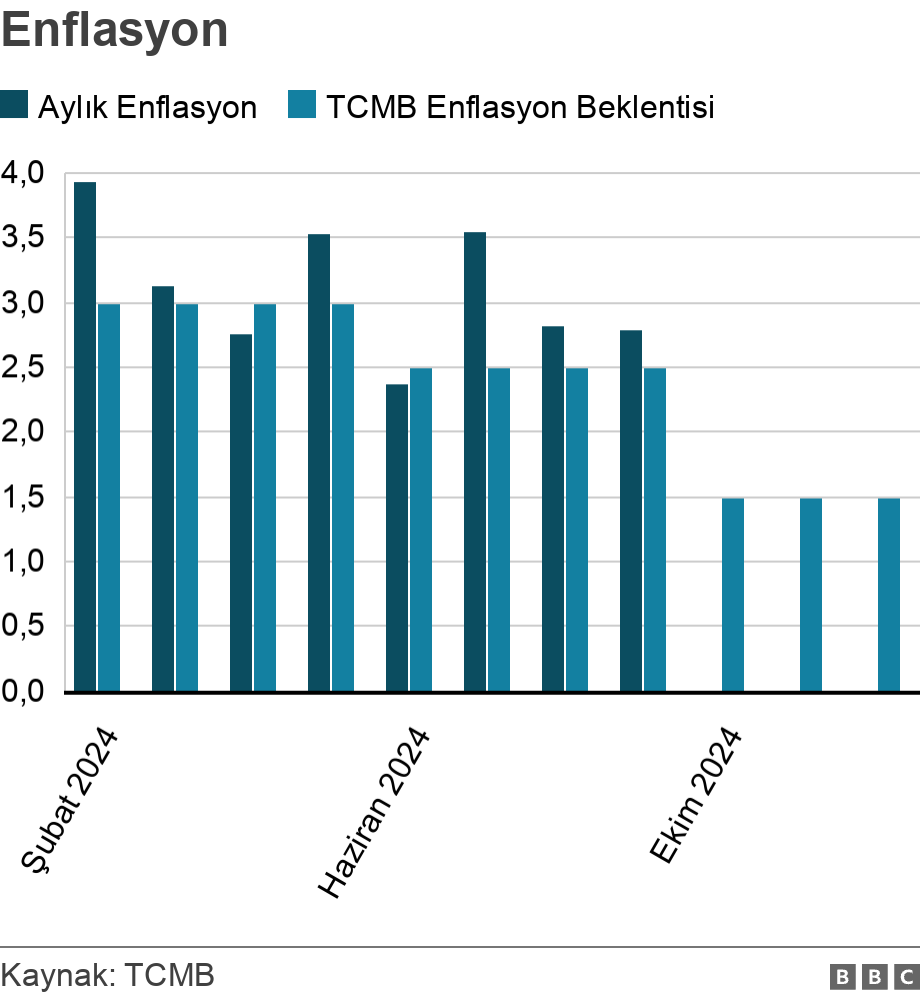

“Yılın birinci yarısında, mevsimsellikten arındırılmış aylık enflasyonun ortalama olarak yüzde 4’ün altında, ocak hariç ise yüzde 3 civarında seyredeceğini öngörüyoruz. Mayıs sonrasında, yıllık manşet enflasyonda süratli bir düşüş göreceğimiz, dezenflasyon periyoduna gireceğiz. Böylece, mevsimsellikten arındırılmış ortalama aylık enflasyonun evvel yüzde 2,5’in altına, yılın son çeyreğinde ise yüzde 1,5 civarına gerileyeceğini öngörüyoruz.”

Bu yönlendirme ile ima edilen, şayet enflasyon bu patikayı takip ederse amaçlarımıza ulaşacağımızdan emin olacağımız için faiz indirimleri gelebilir sonucu idi.

Burada bir sorun, yapılan yönlendirme net ve objektif olsa da mevsimsellikten arındırılma sürecinin subjektif kalması, yapılan varsayımlara, izlene metodlara nazaran farklı sonuçlar verebilmesi idi. Dolayısı ile TCMB’nin başındaki kritere ne kadar yaklaşıldığını görebilmek tekrar de çok kolay olmadı.

17 EKİM’DE BİR FAİZ İNDİRİMİ SİNYALİ GELİR Mİ?

TCMB’nin bir faiz indirimi sinyali verebilmesi için enflasyondaki somut ilerlemeyi gösterecek dataya gereksinimi var. Halbuki ki enflasyonun ana trendinin yılın birinci üç çeyreğinde TCMB’nin gayelerinden üstte kalması sebebiyle 2024 sonu enflasyon sayısının OVP’de yer alan %41.5’ten sapacağını ve yılın %43-44 civarında bir enflasyon sayısı ile biteceğini iddia ediyoruz.

Eylül verisi üst istikametli riskleri artırıyor. Ek olarak, Karahan’ın belirttiği ikinci kriter olan, enflasyon beklentilerinin çıpalanması konusunda da şimdi vakte gereksinim var.

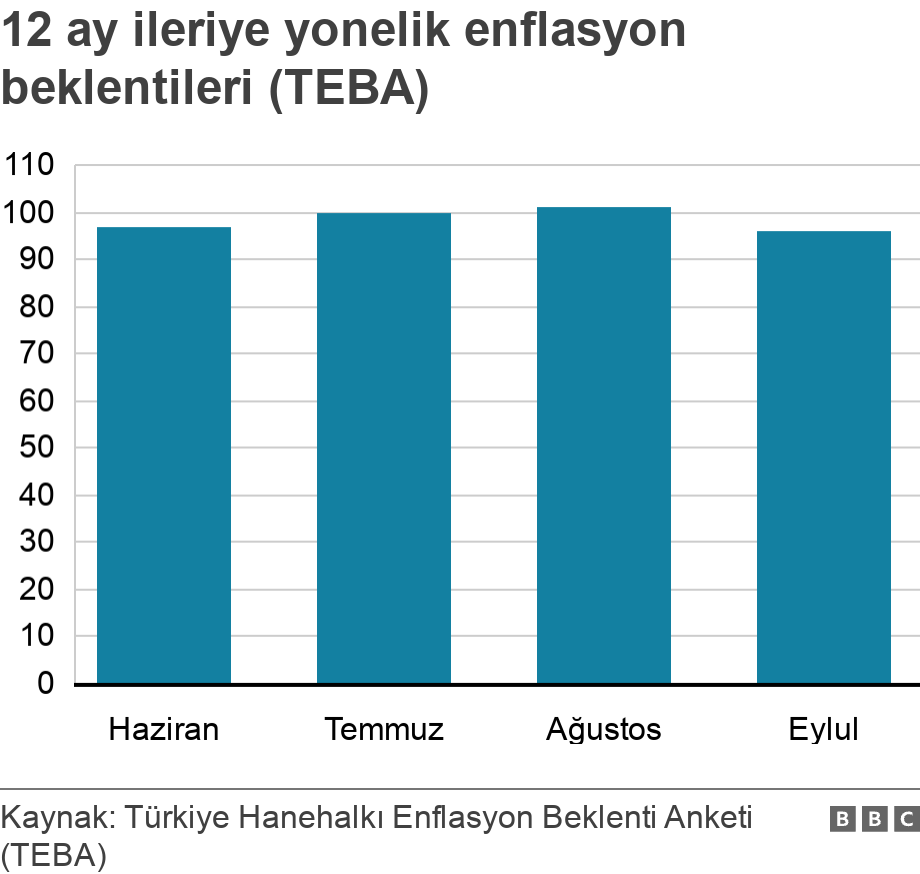

Nisan ayından beri Koç Üniversitesi’nden takım arkadaşlarım ve Konda işbirliği ile hazırladığımız Türkiye Hanehalkı Enflasyon Beklenti Anketi (TEBA) Eylül ayında bir düşüş gösterdi. Bu elbet ki olumlu bir gelişme. Öte yandan 12 ay ileriye yönelik beklentilerin düzey olarak hala OVP’deki 2025 sonu maksadı olan 17.5’in yaklaşık altı katı olduğunu ve düşüşün de yalnızca Eylül ayına ilişkin tek bir müşahede olduğunu düşünürsek TCMB’nin Ekim toplantısında bir gevşeme sinyali vermesi için şimdi çok erken olduğunu söylemek güç olmaz.

Kaldı ki son gelen dış ticaret sayılarında tüketim malı ithalatında gözlenen artış tüketimin hala canlı kaldığına işaret ediyor. Bu datayı TEBA anketi perspektifinden kıymetlendirecek olursak, %96 düzeyinde seyreden 12 ay ileriye yönelik enflasyon beklentisi, vatandaşların enflasyon beklentilerine karşılık gelecek bir mevduat faizi bulamadığına işaret ediyor.

Oysa ki enflasyonla uğraşın değerli bir bacağı hanehalkını harcama yapmaktan vazgeçirip tasarruf etmeye yönlendirecek mevduat faizinden geçiyor. Buna karşılık anket iştirakçilerinin %87.5 üzere çok kıymetli bir kısmı hala sağlam tüketim mallarını bugün satın almayı tercih ettiğini ve talebini öne çektiğini söylüyor.